今天央行的利率市場化改革再邁出了重要一步。繼上周公告借債後,央行轉而在短端出手:宣布今後將开展臨時回購操作,期限爲隔夜。值得一提的是新工具的“錨”依然是7天逆回購利率,一方面,潘功勝行長曾提及的“以央行的某個短期操作利率爲主要政策利率”,其答案呼之欲出;另一方面,新工具的上限(1.8%+50bp=2.3%)仿佛與上周央行宣布借債時的市場10年期國債收益率(2.2-2.3%)“遙相呼應”,背後可能是央行利率曲线正常化的深意。

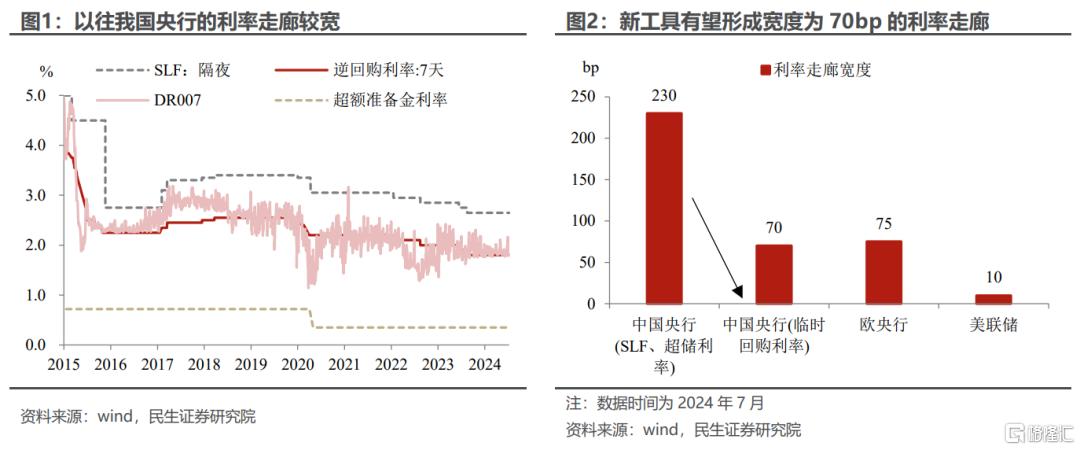

新的臨時回購工具並非“降息”,但可能比“降息”更重要,主要體現在央行對短端利率“更有把握”。由於央行今後能夠使用臨時回購利率從市場吸納/投放資金,從而約束銀行間融資價格,新設的“下限-20bp、上限+50bp”價格或將代替之前的“下限超儲率、上限SLF”,邁出利率走廊收窄的第一步。

思路上,這次央行與美聯儲相似。美聯儲構建利率走廊的核心之一在於使用隔夜逆回購工具,確保了機構不會以低於目標下限水平融出資金,這一思路與這次央行臨時回購工具類似。但不同於美國回購主要由市場主體發起,我國央行則是“視情況進行操作”,因此主動權或更多在央行一方。站在我國央行角度來看,我國銀行間市場利率經常會受到繳稅、假期、跨月等因素影響,波動幅度相對偏大,因此收窄利率走廊從而平抑資金價格波動可以說是改革的“必經之路”。

同時,市場隔夜利率可能也有了“新基准”。隔夜回購其實是金融機構間最主要的融資方式,曾長期佔總回購規模的8到9成,但以往卻缺乏明確的“政策利率”指引,容易“上躥下跳”。從海外對比來看,美聯儲的聯邦基金利率、歐央行的主要再融資利率均明確了隔夜利率“基准”,市場利率的波動也明顯更低。

“更有把握”的背後,是央行“由短及長”的調控线索。新臨時回購工具的“錨”依然是7天逆回購利率,基本上印證了央行將7天OMO利率作爲主要政策利率的思路,而以往常用的MLF可能逐步淡化其“政策利率”色彩。同時新工具的上限(1.8%+50bp=2.3%)恰好位於上周央行宣布借債時的市場10年期國債收益率(2.2%-2.3%)附近,我們認爲央行“保持正常向上傾斜的收益率曲线”的目的不言而喻。

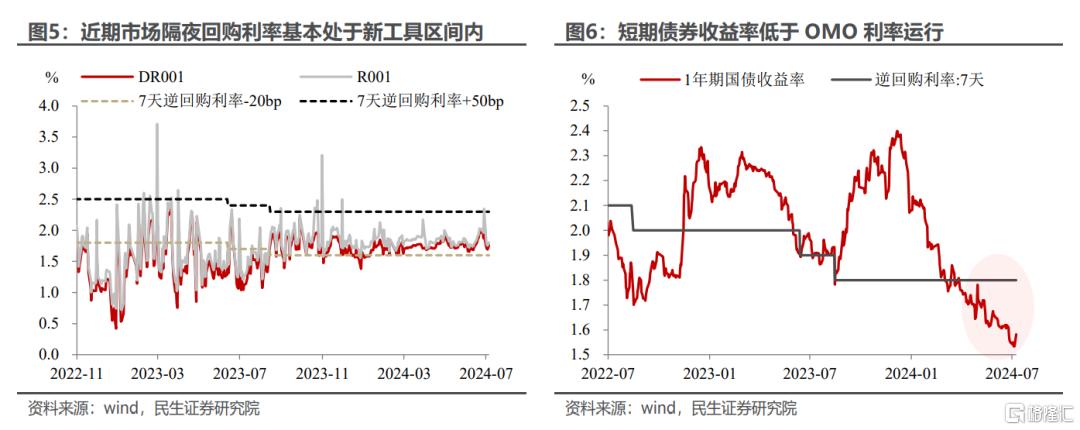

對於市場而言,我們認爲新工具對資金價格的影響可控,而短債或有調整風險。從近期的貨幣市場走勢來看,DR001、R001均在新價格區間內波動,短期也難言觸及區間上下沿;但考慮到短端債券收益率已長期低於OMO利率運行,新工具的1.6%下沿可能對短債影響較大。

風險提示:貨幣政策超預期;海外降息進度超預期;國內經濟基本面超預期。

注:本文來自民生證券發布的《央行“臨時回購”的新義與深意》,報告分析師:吳彬、趙宏鶴、陶川

標題:央行“臨時回購”的新義與深意

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。