記者蔡琛儀/台北報導

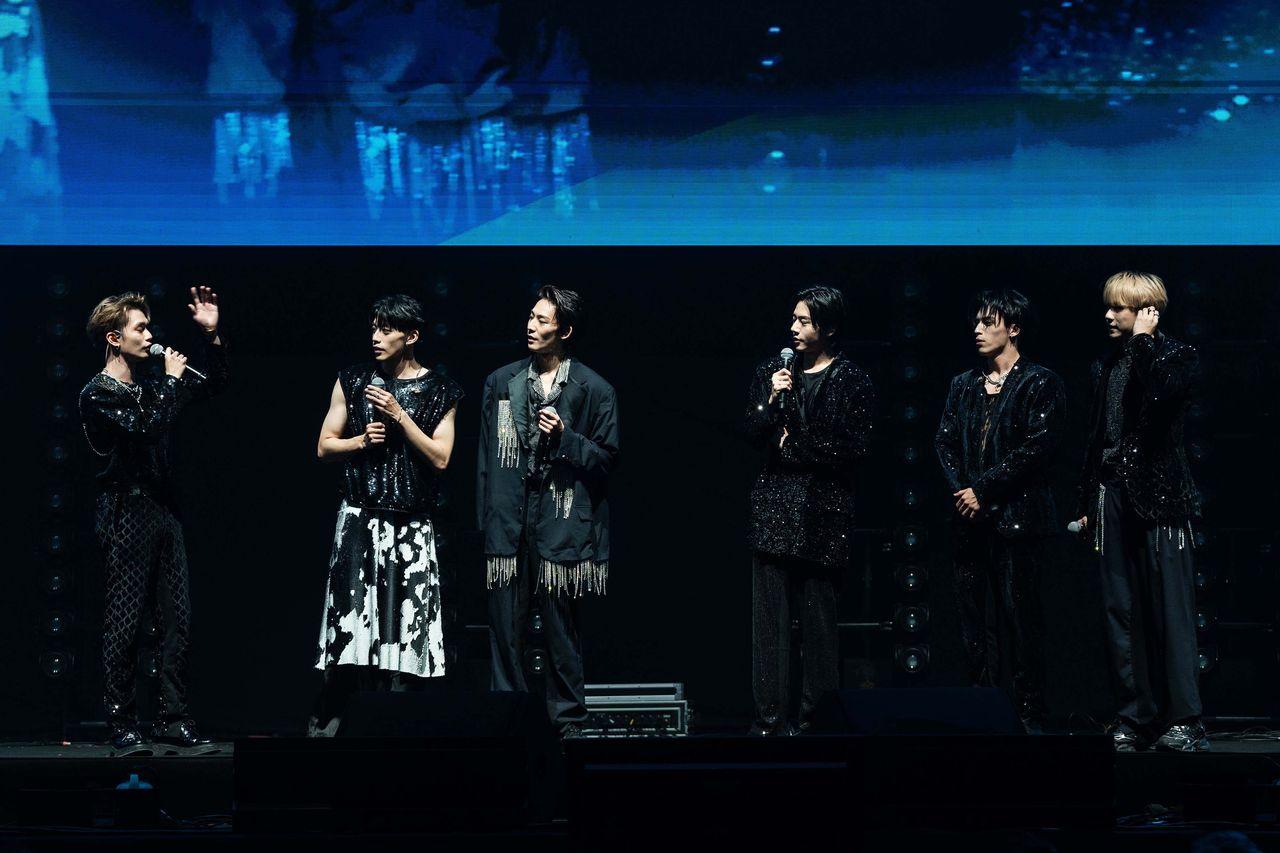

由客家委員會指導、主辦的「歸心」演唱會,日前在高雄流行音樂中心海音館盛大演出,主辦羅文裕感謝所有演出藝人的貢獻,特別是這一場以客籍藝人為主體的演唱會,僅Ozone非客家籍,但他們努力新編舞蹈、並改編自己的歌曲〈World Top〉學唱客語詞,「非客家人但也願意擁抱不同文化」,讓羅文裕相當感動,認為文化的互相融合和欣賞,「讓我們這塊島嶼更加美麗!」

Ozone也提及演唱會最難忘的事,就是羅文裕將他們的歌曲〈World Top〉與羅文裕客語歌〈請說客語〉混搭,並跟著羅文裕練團,「Wing哥在錄音室逐字一個字、一個字教我們唱,相當有耐心!」羅文裕也表示有此安排,是在合作時無意中發現,這兩首歌有同樣的Key和節奏,相當和諧,所以突發巧思在〈World Top〉裡融入〈請說客語〉。

尤其林佳辰和羅文裕特別投緣,交換的聯絡方式,也會彼此關心,當羅文裕知道他住鶯歌,還誇他不簡單,每天往返鶯歌工作、練舞,甚至相約好要去鶯歌喫當地有名壽司。

此外,羅文裕這次退居幕後,擔任策劃,但確實看到高流4200個座位後,自己也技癢,去年才開了中型演唱會的他,希望自己很快也有機會開箱高流。提及擔任策劃人的甘苦談,他說要扛至少七成的票房,是有一定的壓力跟門檻,「在這個過程裡面,從歌手的選定到所有的規劃內容,我們都親力親為!」甚至連安全須知的配音,都由羅文裕親自上陣。

此外,每段節目的細節、協調歌手的部分、前導影片的idea、製作,也都由他一手包,讓羅文裕笑說:「雖然很辛苦,要溝通協調的事情非常多,但就像打怪,upgrade,相信幫人家辦了這麼大場的演唱會之後,接下來就可以辦我自己的了。」

標題:羅文裕退幕後當演唱會策劃 工作全包曝心酸「要扛七成票房」

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。